I nuovi dati resi noti oggi dalla piattaforma di open banking Tink rivelano che le istituzioni finanziarie europee continuano ad abbracciare l’innovazione guidata dall’open banking. Mentre parallelamente la pandemia da Covid-19 accelera la digitalizzazione dei servizi finanziari.

I dati di Tink riguardo gli investimenti sull’open banking

Secondo una precedente indagine di Tink, le istituzioni finanziarie europee stanno investendo in media tra i 50 e i 100 milioni di euro in open banking. I nuovi dati appena rilasciati offrono un dettaglio su questa spesa, rivelando che le istituzioni finanziarie stanno dando la priorità ad investire in casi d’uso che portano valore immediato alla propria attività. Migliorando così l’acquisizione e l’engagement dei clienti, nonché la produttività dei dipendenti.

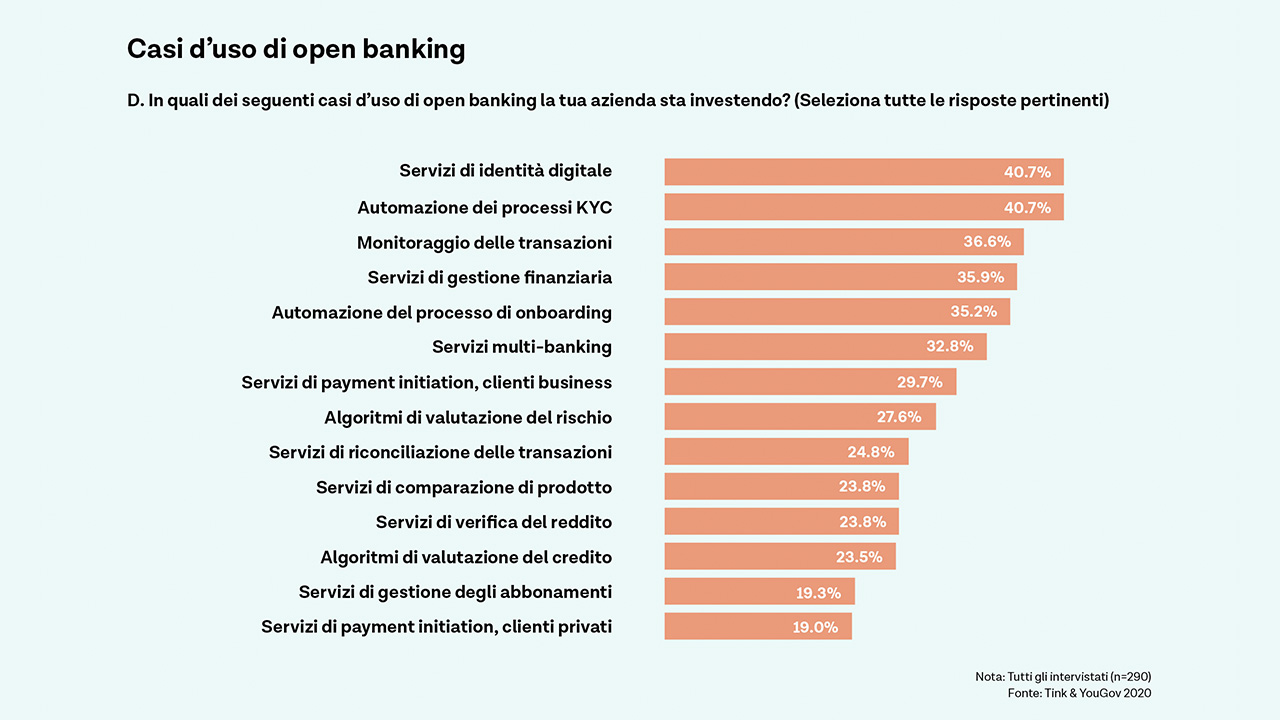

Il 71% dei dirigenti finanziari intervistati in tutta Europa pone i casi d’uso relativi alla compliance normativa in cima alla lista dei propri investimenti. Di questi, il 41% dà la priorità ai servizi di identità digitale, sempre il 41% all’automazione dei processi KYC (know your customer). Il 37%, invece, al monitoraggio delle transazioni.

Al contempo, alcune istituzioni finanziarie stanno anche guardando oltre la compliance per capire come migliorare la customer experience. Con il 36% che investe in servizi di gestione finanziaria, il 35% nell’automazione dei processi di onboarding. Infine il 33% in applicazioni multi-banking.

La situazione italiana è differente

Differente la situazione italiana, che a quanto pare vede già oltre la compliance normativa, se non fosse per l’interesse nell’automazione dei processi KYC che conquista il terzo posto del podio (46,7%). I servizi su cui maggiormente si concentrano gli investimenti italiani sono legati al miglioramento della customer experience. In dettaglio ai servizi di gestione finanziaria (53,3%), seguiti a ruota da quelli di Payment Initiation (50%).

Le percentuali italiane fanno capire come nel Bel Paese ci sia una maggiore competizione tra attori che vogliono offrire la migliore esperienza digitale al proprio cliente.

Il focus degli investimenti dipende dalle dimensioni e dalla maturità delle istituzioni

I dati di Tink rivelano anche che la motivazione a investire in un caso d’uso o in un altro dipende in gran parte dall’esposizione di un’azienda alle normativa. Ma anche dalla natura della propria attività. Le dimensioni e la maturità di un’azienda sono fattori determinanti per l’area di investimento. Con istituzioni più grandi come le banche tradizionali (57%) e le società di wealth management (53%) che indicano come principale settore in cui investire quello dei servizi di identità digitale.

Al contempo, le “nuove banche” (challenger banks) e i Prestatori di Servizi di Pagamento (PSP) sono gli unici due segmenti in cui un caso d’uso non legato alla compliance è classificato come la principale area di investimento. Le challenger banks danno la priorità all’automazione dell’onboarding (44%). I PSP invece investono in servizi multi-banking (47%). Ciò non dovrebbe sorprendere considerando che una delle principali differenze tra le nuove banche e gli istituti tradizionali risiede proprio nell’esperienza di onboarding.

Le piccole e medie imprese si stanno concentrando sulla semplificazione dell’esperienza del cliente, con il 54% di queste che investe nell’automazione dei processi KYC (rispetto al 29% delle istituzioni con oltre 1.000 dipendenti). D’altra parte, le grandi organizzazioni si stanno concentrando principalmente sui servizi di identità digitale (42%). Ciò è probabilmente dovuto alla diffusa crescita di SPID e alle tante iniziative messe in atto dalle banche a riguardo.

Il caso di Poste Italiane

Un buon esempio nell’utilizzo dell’open banking in Italia arriva da Poste Italiane. L’azienda ta cogliendo le opportunità della digital transformation, reinventandosi in una “platform company”, con un duplice obiettivo:

- da un lato, potenziare l’app PostePay con servizi di payment initiation per consentire ai propri utenti di ricaricare la carta prepagata trasferendo i propri fondi da una banca ad un’altra;

- dall’altro, aggregare ulteriori conti bancari nell’app di Poste per incoraggiare il cliente a gestire tutte le proprie finanze attraverso un’unica interfaccia.

Guido Crozzoli, Chief Information Officer di Poste Italiane, ha commentato a proposito: “Poste ha lanciato il progetto ‘PSD2’ con l’idea di cogliere le opportunità offerte dalla Direttiva Europea e di assumere un ruolo proattivo, abilitando diversi casi d’uso. Abbiamo l’ambizione che i nostri canali diventino l’interfaccia preferita dei nostri clienti, attraverso cui offrire i servizi della piattaforma ecosistemica di Poste.”

Il report completo può essere scaricato qui.

Rimani aggiornato seguendoci su Google News!

Da non perdere questa settimana su Techbusiness

📈 SAP NOW 2024 l'intelligenza artificiale per il business conquista Milano💸 Come calcolare il ritorno sugli investimenti nell’Intelligenza Artificiale

👨⚖️ Direttiva NIS2 e cybersecurity nelle PMI italiane obblighi e opportunità

🔫 Metà degli attacchi informatici in Italia prende di mira le supply chain

📰 Ma lo sai che abbiamo un sacco di newsletter?

📺 Trovi Fjona anche su RAI Play con Touch - Impronta digitale!

🎧 Ascolta il nostro imperdibile podcast Le vie del Tech

💸E trovi un po' di offerte interessanti su Telegram!